REIT фонды недвижимости: 4 особенности фондов для инвестора

Сейчас в мире хватает способов вложить деньги — есть сотни вариантов от традиционных банковских вкладов до высокорисковых хайпов. Одни способы давно известны и знакомы всем — например, депозит или сдача “лишней” квартиры в аренду. Но другие инструменты малоизвестны, особенно неквалифицированным инвесторам. К их числу относятся фонды зарубежной недвижимости REIT. Разберем, что это такое и в чем их особенности.

REIT фонды США- что это

REIT, или Real Estate Investment Trust — фонды зарубежной недвижимости, управляющие объектами недвижимости в США. Обычно они сдают их в долгосрочную аренду. При этом REIT привлекают деньги инвесторов и выплачивают им дивиденды с полученной прибыли, а все дополнительные расходы на содержание недвижимости выплачивают арендаторы. У них в управлении находятся самые разные объекты — ТЦ, дома престарелых, кинотеатры, апартаменты, офисы, складские помещения.

Подробности смотрите в видео:

Ключевые особенности REIT:

- Не платят налог на прибыль.

- Работают только с долгосрочными арендаторами.

- Обязаны зарабатывать именно на недвижимости и получать с нее как минимум ¾ всех доходов.

- Обязаны выплатить вкладчикам как минимум 9/10 своего дохода.

Если рассмотреть результаты работы за последние полвека, по выплаченным дивидендам REIT обгоняет рынок акций. При этом капитализация фондов недвижимости относительно мала — порядка 2 трлн долларов (для сравнения: капитализация рынка облигаций — около 20 трлн.) При этом облигации в последние годы практически не приносят доход. Поэтому капитал перетекает на рынок недвижимости, в драгоценные металлы, сырьевые активы, в том числе — в REIT.

Инвестиции в фонды зарубежной недвижимости — это проверенная временем стратегия, которая ведет к финансовой независимости.

REIT фонды в России для начинающих

Главная ошибка большинства новичков в инвестировании — попытка как можно быстрее сколотить капитал. Старясь закрыть финансовый вопрос, люди часто совершают ошибки и теряют деньги. В первую очередь, начинающему надо определить цель, посильную сумму и составить свой личный инвестиционный план. На основе этих данных можно рассчитать, сколько лет вам потребуется для достижения цели, и ожидаемую доходность. В среднем REIT фонды в России и за рубежом приносят 11% годовых в валюте. Но можно получить больше, если грамотно выбирать фонды.

Ключевой фактор — срок инвестирования. Если вы начинаете рано, в 20-25-30 лет, то даже с минимальными суммами вложений можете рассчитывать значительно увеличить капитал к моменту выхода на пенсию. Продолжая инвестировать в течение двадцати-тридцати лет, вы оцените силу сложного процента.

Ваш капитал будет расти в геометрической прогрессии, увеличившись в 4 раза за 20 лет и в 14 раз — за 30 лет. Вот почему срок имеет больше значения, чем сумма инвестиций. Начиная раньше, вы обеспечиваете себе фору и можете спокойно вкладывать посильные суммы.

Американские REIT — стратегия инвестирования

Стратегия инвестиций в американские REIT выглядит следующим образом. На этапе накопления человек регулярно инвестирует небольшие суммы и реинвестирует дивиденды. Даже если сумма составляет 5000 рублей в месяц или чуть больше, за 30 лет получится внушительный капитал.

Инвестируя более значительные суммы, например, 50- 60 000 ежемесячно, можно в итоге получать доход с дивидендов в 60 000 в месяц. Это примерный расчет исходя из средней доходности REIT — точная сумма может отличаться.

Как купить акции REIT

Для того, чтобы купить эти фонды, достаточно открыть брокерский счет. Это можно сделать через Сбербанк, Тинькофф, Фридом-Финанс, БКС или любого другого российского брокера, а также у зарубежных брокеров. В чем разница — подробно расскажу ниже.

А вот покупка REIT на ИИС не имеет смысла, поскольку не позволяет получить налоговый вычет.

Абсолютно каждый российский брокер имеет доступ на Санкт-Петербургскую фондовую биржу. Там можно купить примерно 40 REIT. Оптимальный вариант для новичка с небольшими суммами. Размер комиссии и в целом условия работы у всех российских брокеров примерно одинаковы.

Если речь об инвестировании внушительных сумм, можно зарегистрироваться у Interactive Brokers или любого другого зарубежного брокера. В работе с ними есть свои преимущества, а также свои нюансы, которые подробно разберем ниже. Дальше нужно завести на счет деньги, выбрать доступный фонд и создать заявку на покупку. Купить REIT при наличии брокерского счета очень легко — это можно сделать за пару минут и несколько кликов, из любого места. Также их при желании легко продать.

Смотрите видео, как REIT позволяют инвесторам получать полностью пассивный доход:

Как купить REIT на бирже

Если вы покупаете у зарубежного брокера, вам нужно заполнить форму W-8BEN. После этого с полученных дивидендов брокер возьмет 10% комиссии (этот налог останется в США). Вам же нужно самостоятельно заполнить отчет в российской ФНС в оговоренные законом сроки и заплатить в российский бюджет еще 3% налога. Итого вы заплатите 13%. Если не отчитаться перед налоговой, можно получить штраф.

В чем подвох при работе с иностранным брокером:

- Не все работают с гражданами России.

- Нужно самому отчитываться перед российской налоговой.

- Есть комиссия за ведение счета (у россиских брокеров на большинстве тарифов нет комиссии).

Но есть и преимущества:

- Возможность сэкономить на налогах (заплатить 13% вместо 30%).

- Выбор REIT в пять раз больше — 200 вместо 40 фондов.

- Комиссии за операции ниже, чем у российских брокеров.

Список REIT на Санкт-Петербургской бирже

Наши подписчики часто просят дать список REIT на Санкт-Петербургской бирже, доступных у российских брокеров. Чтобы узнать этот список, приходите на бесплатный мастер-класс по REIT.

Как получить больше на REIT недвижимости

Инвестируя в REIT недвижимость, лучше ориентироваться на долгосрочную дистанцию. Сложный процент почти не работает на краткосрочных дистанциях, зато на долгосроке (при сроке инвестиций 20-30 лет) показывает свою силу.

Кроме того, иногда можно сэкономить на покупке, купив акции по цене ниже рыночной (например, во время пандемии коронавируса). Еще одна возможность увеличить прибыль — покупка Small Cups, то есть маленьких компаний. Зачастую они платят инвесторам повышенные дивиденды, а их потенциал роста очень велик благодаря низкой капитализации. Проще говоря, любой маленькой компании гораздо проще расти, чем гиганту с капитализацией в сотни миллионов.

Налог на дивиденды REIT

Базовая ставка налога на дивиденды REIT при работе с российскими брокерами составляет 30%. Будучи налоговым агентом, брокер самостоятельно выплачивает эти налоги. В случае с фондами зарубежной недвижимости заполнение формы W-8BEN не поможет снизить налоговую ставку.

Многие считают, что 30% — чересчур завышенная ставка, но если учесть средний показательно доходности REIT на протяжении почти половины века, то даже с учетом налогов получается выгодное вложение капитала.

Если работать с зарубежным брокером, то, как мы писали выше, общая ставка налога составит 13%.

На рисунке показано, сколько дивидендов вы получите, вложив деньги в REIT через Тинькофф и зарубежного брокера.

3 критерия выбора REIT

Выбирая REIT, нужно оценивать три фактора:

- Размер дивидендов.

- Рост компании на протяжении последних десятилетий.

- Реальная оценка недвижимости под управлением фонда — эти данные есть в интернете.

Читайте также про фонды REIT, в которые мы инвестируем.

Почему стоит рассматривать недвижимость REIT

В нашем портфеле REIT составляют важную часть. Я считаю, что для новичка в инвестировании, который нацелен на долгосрочные вложения, это одна из самых комфортных стратегий, и вот почему:

- В мире увеличивается ценность материальных активов, включая REIT, благодаря падению ключевых ставок.

- Огромный рынок облигаций вскоре будет давать отрицательную доходность. Падение доходности ведет к оттоку капитала туда, где есть реальные возможности для заработка.

- Растет инфляция благодаря постоянному выпуску новых необеспеченных денег. Это опять же ведет к росту стоимости на сырье и материальные активы, которые имеют реальную ценность.

По этим причинам мы планируем довести долю REIT в общем портфеле до 20-30%.

Смотрите видо, как запустить доходный рендный бизнес с помощью REIT:

Почему REIT фонды недооценены

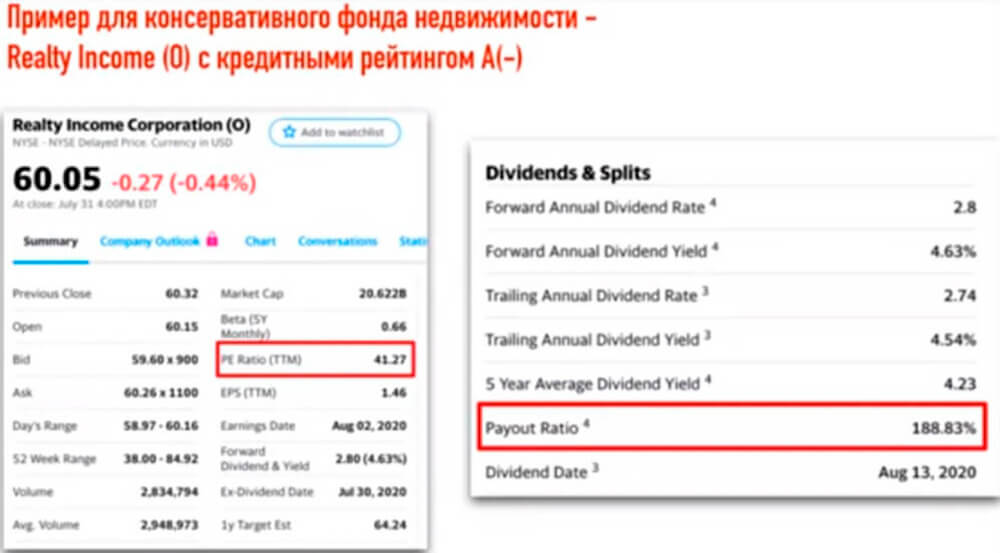

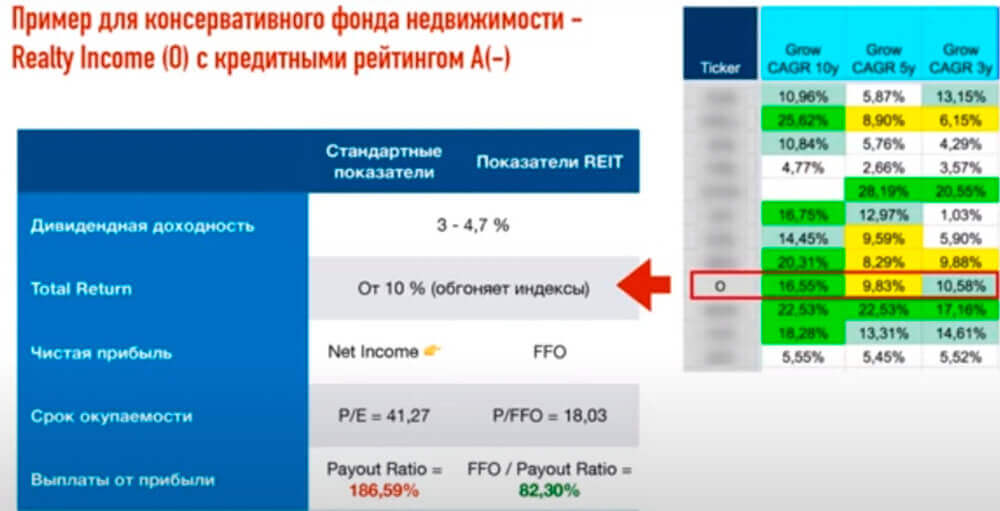

Часто люди недооценивают REIT фонды, потому что их показатели работы не кажутся им достойными внимания. Например, есть крупный фонд Realty Income с очень внушительным сроком окупаемости вложений — сорок лет. Для многих потенциальных инвесторов это чересчур много. При этом размер выплаченных дивидендов у компании составляет 188%.

Настоящая причина большого срока окупаемости на бумаге — в особенностях налогообложения. Дело в том, что по нормам списание амортизации мат. активов происходит из прибыли. Если у фонда внушительный пул недвижимости, получается очень значительная сумма амортизации. В итоге мы видим на балансе цифру чистой прибыли за вычетом этой суммы. Но хотя на бумаге эти деньги списали, по факту они остались на месте.

Вернув в расчет списанную сумму, можно посчитать Funds From Operation (FFO). В таком случае срок окупаемости составит лишь 18 лет — для фонда со значительной капитализацией это вполне приемлемый показатель, тем более с учетом высокого процента выплат от прибыли — 82%.

Еще один важный плюс — отсутствие дополнительных расходов на налоговые отчисления, текущий ремонт, страховые взносы и т.д. Все эти расходы ложатся на плечи арендаторов.

Почему бывает сложно выбрать фонды недвижимости REIT

Для выбора фонда недвижимости REIT важно изучать информацию, кредитные рейтинги, искать и читать нужные ответы, пересчитывать показатели. У многих нет на это желания, времени, возможностей. Хотите знать больше по этой теме? Приходите на бесплатный интенсив по REIT.

Мы создали 2 портфеля фондов REIT и инвестировали туда по 1 млн, всего — 2 млн рублей. Также мы регулярно (каждую неделю) пополняем их на сумму не менее 500 долларов.

Первый портфель — Пенсионный, рассчитан на инвесторов, не готовых к риску. Туда входят только крупные, надежные и проверенные фонды. Это такая “несгораемая пенсия”, поэтому здесь мы смотрим на показатели выплаты инвестиций.

Портфель Ядро — чуть более рискованный, но более интересный исходя из потенциала заработка. Но в определенные моменты времени мы готовы к колебаниям и просадкам, поскольку он состоит в основном из Small Cups, о которых мы говорили выше. Сегодня туда входит 19 фондов.

Доходность этих портфелей на текущий момент — практически одинаковая. При этом практически все купленные нами активы растут в цене.

Где узнать список REIT

Чтобы узнать список REIT на Санкт-Петербургской бирже, приходите на бесплатный интенсив по REIT. Но это далеко не полный список: выбор активов у зарубежных брокеров — в пять раз больше.

Что касается принципов работы с REIT, мы отдельно оцениваем каждый фонд и выбираем по нему стратегию. Все зависит от его характеристик, показателей и целей инвестора. На наших каналах мы регулярно публикуем и обновляем аналитику по фондам REIT.

Подписчики Территории инвестирования имеют доступ к этой информации в отдельном чате. Там можно узнать все — факторы роста, фундаментальные факторы, показатели кредитной нагрузки, за счет чего компания живет и развивается, ее политика по уплате дивидендов. Вся эта информация есть по 200 фондам, которыми мы интересуемся.

Получился удобный сервис, который может сэкономить новичку порядка 98% времени на самостоятельный поиск нужной информации. И это не теория, а практика, поскольку в наши портфели вложены реальные деньги, и мы не намерены их терять. Наша компания не ставит на конкретный фонд — мы выбираем портфельную стратегию и держим портфель, включающий десятки разных фондов зарубежной недвижимости, больших и маленьких, работающих в разных нишах. Такая диверсификация позволяет свести риски к минимуму.

Но кроме конкретных названий фондов, мы предлагаем подписчикам обучение. Инвестору важно не просто следовать рекомендациям, а понимать основы и иметь четкое видение своих действий в разных рыночных ситуациях. Подробнее о нашей программе обучения вы может узнать на бесплатном интенсиве.

Принять участие в мастер-классе по инвестированию в REIT

Дисклеймер: статья не является финансовой рекомендацией или руководством к действию.

Читайте также, как получить несгораемую пенсию, инвестируя 5000 рублей в месяц.